“일단 살고 보자” 티빙-웨이브 합병 급물살, 추후 변수는?

티빙-웨이브, 상반기 중 합병 본계약 체결 전망

"더 이상은 못 버텨" 합병으로 '규모의 경제' 달성할까

공정위 기업결합 심사·중복 가입자 이탈 등은 변수

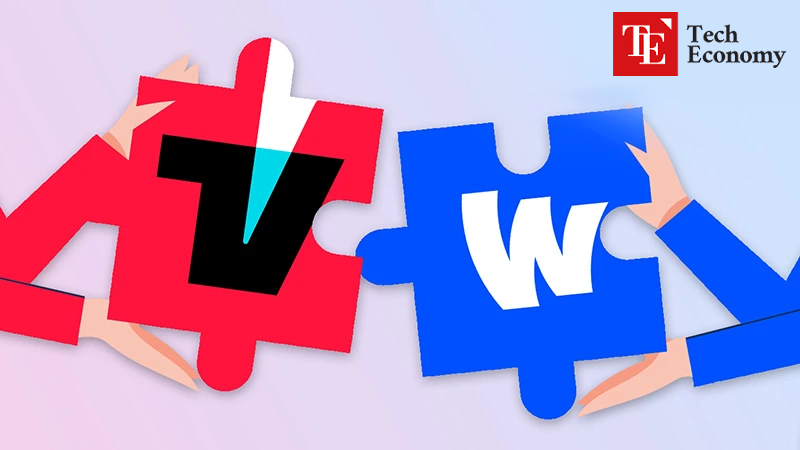

토종 OTT 서비스인 티빙과 웨이브의 합병 계획이 급물살을 탔다. 지난해 12월 양해각서(MOU) 체결 이후 지지부진하던 논의가 눈에 띄게 진전된 것이다. 업계에서는 양 사가 합병을 통해 본격적인 ‘규모의 경제’를 달성, 적자 탈출에 본격적으로 힘을 쏟을 것이라는 분석이 흘러나온다.

티빙-웨이브의 합병 논의 진전

2일 업계에 따르면 티빙과 웨이브의 모회사인 CJ ENM과 SK스퀘어는 최근 티빙-웨이브 합병을 위한 텀싯(termsheet) 내용을 합의했다. 텀싯은 최종 투자 계약을 체결하기 전 양측의 합의점 도출을 위해 작성하는 서류다. 익명을 요구한 한 업계 관계자는 “티빙과 웨이브는 이미 합병 후 지분율 등 주요 사안에 대한 조율을 마친 것으로 알려져 있다”며 “합병 본계약은 이르면 올해 상반기 내에 체결될 것으로 보인다”고 귀띔했다.

당초 CJ ENM과 SK스퀘어는 지난해 12월 티빙-웨이브 합병 논의를 위한 MOU를 체결한 바 있다. 당시 양 사는 올해 초 본계약을 맺겠다는 입장을 표명했으나, 이후 관련 논의는 크게 진전되지 못했다. 이에 IB(투자은행)업계에서는 복잡한 주주 구성, 가치 산정(밸류에이션) 등의 문제로 내부 잡음이 발생하며 합병 논의가 방향성을 잃었다는 추측이 흘러나오기도 했다.

실제 양 사의 주주 관계는 상당히 복잡한 편이다. 최대 주주인 CJ ENM(48.85%)을 제외한 티빙의 주요 주주는 KT스튜디오지니(13.54%), SLL중앙(12.75%), 네이버(10.66%) 등이다. 2,500억원 규모 투자에 나선 재무적 투자자(FI) 젠파트너스(구 JCGI)는 13.54% 지분을 보유 중이다. 웨이브의 경우 최대 주주인 SK스퀘어(40.5%) 외 전략적 투자자(SI)로 KBS, MBC, SBS를, FI로는 미래에셋벤처투자와 SKS 프리이빗에쿼티(PE) 등을 두고 있다. 합병은 주요 주주 모두의 동의가 필요한 사항인 만큼, 논의 과정에서 각 측의 이해관계가 첨예하게 부딪혔을 가능성이 크다.

합병은 누적 적자 속 활로?

주목할 만한 부분은 양 사가 이 같은 잡음을 감수하면서까지 합병 전략을 채택했다는 점이다. 이에 업계에서는 이들 업체가 합병으로 인해 발생하는 득실보다 ‘생존’에 초점을 맞추고 있다는 분석도 나온다. 양 사 합병은 출혈 경쟁의 굴레를 끊어내고, 적자의 늪에서 벗어나기 위한 일종의 자구책이라는 시각이다. 실제 지난해 티빙과 웨이브 영업손실 규모는 각각 1,420억원, 803억원에 달한다.

일각에서는 이들 업체가 합병을 통해 ‘규모의 경제’ 달성에 힘을 쏟을 것이라는 전망도 제기된다. 양 사가 힘을 합쳐 국내 OTT 시장에서 압도적인 지위를 점하고 있는 넷플릭스를 추월, 본격적으로 시장 영향력을 제고할 것이라는 분석이다. 실제 데이터 분석 솔루션 업체 모바일인덱스에 따르면, 지난 3월 마지막 주 기준 티빙과 웨이브의 주간 총이용 시간 합계치는 약 2,400만 시간에 달했다. 이는 같은 기간 넷플릭스의 주간 총이용 시간(1,900만 시간)을 훌쩍 웃도는 수준이다.

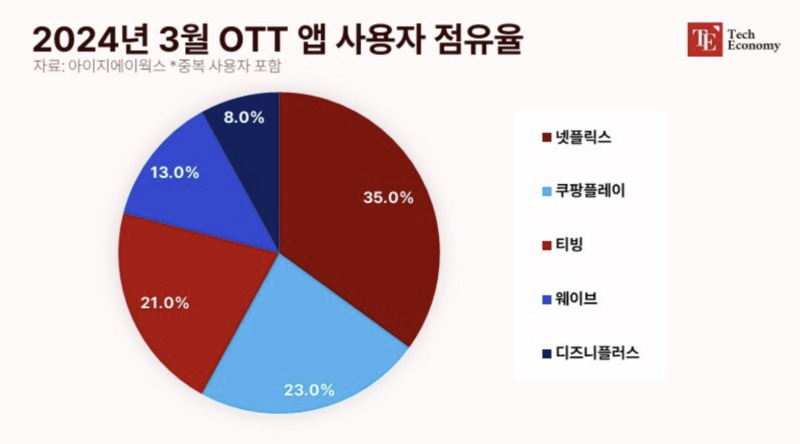

점유율 면에서도 확연한 성장세를 보이고 있다. 시장분석업체 아이지에이웍스 마케팅클라우드의 자료를 보면 지난달 기준 OTT 앱 사용자 점유율 순위는 △넷플릭스(35%) △쿠팡플레이(23%) △티빙(21%) △웨이브(13%) 등 순이었다. 전년 동기 넷플릭스의 시장 점유율이 47%, 티빙과 웨이브의 합산 점유율이 31% 수준이었다는 점을 고려하면 확실한 ‘승산’이 생긴 셈이다.

합병 과정에 ‘걸림돌’ 산적

다만 양 사가 원활히 합병을 마무리할 수 있을지는 미지수다. 공정거래위원회의 기업결합 심사 등 각종 변수가 산적해 있기 때문이다. 그도 그럴 것이 현시점 티빙과 웨이브의 합산 점유율은 30% 이상으로, 공정위가 치밀한 심사를 진행할 가능성이 크다. 추후 공정거래위원회의 기업결합 심사가 지연될 경우, 본계약 체결과는 무관하게 합병 법인 출범 시기가 미뤄질 위험이 있다.

지상파와 웨이브의 콘텐츠 제공 계약이 올여름에 끝난다는 점 역시 변수다. 양 사의 통합 과정에서 지상파 방송국 주주들이 제외되면 웨이브와 티빙의 실익 계산이 달라질 수 있기 때문이다. 일각에서는 웨이브의 투자금 상환이 복병으로 작용할 수 있다는 우려도 흘러나온다. 웨이브는 지난 2019년 11월 무기명식 사모 전환사채(CB) 발행으로 2,000억원을 투자받은 바 있다. 만기일은 오는 11월 말이며, 만기 연장 여부는 확정되지 않은 상태다.

합병 이후 양 사의 ‘시너지’가 시장 기대를 밑돌 가능성도 배제할 수 없다. 웨이브와 티빙을 중복해서 이용하는 가입자가 많은 만큼, 합병 후 실질적인 점유율이 감소할 수 있기 때문이다. 이 경우 양 사가 기대하는 넷플릭스-웨이브·티빙의 ‘2강 구도’는 사실상 성립되지 않게 된다.