“SK온 시설 투자 어쩌나” 자금난에 긴축 경영 나서는 SK이노베이션

"SK온 투자 속도 조절하겠다" SK이노베이션의 자구책

호실적 기록해도 재무 구조 악화, SK온의 시설 투자 리스크

휘청이는 SK이노베이션, SK온은 '발등의 불 끄기'만 치중

SK이노베이션이 ‘그린 포트폴리오’ 중심 긴축 경영에 착수한다. 경기 위축으로 인해 수요 전반이 침체한 가운데, 고금리·글로벌 신용 등급 강등 악재가 겹치며 자금 확보가 어려워진 탓이다. 추후 SK이노베이션은 위기를 넘기기 위해 매년 대규모 투자금이 투입되던 배터리 부문 자회사인 SK온의 투자 속도를 조절할 예정이다.

SK이노베이션 ‘긴축 경영’ 시사

SK이노베이션 최고재무책임자(CFO)인 김진원 부사장은 29일 실적 발표 컨퍼런스콜에서 “계속되는 고금리 추세와 친환경 사업들의 성장성 둔화 등에 대응해 포트폴리오 전반을 재점검 중인 것은 맞으나, 단순 아이디어 차원에서 검토한 내용이 기사화되고 있다”며 “사업, 투자에 대한 선택과 집중, 속도 조절을 하겠지만 친환경 전환이 피할 수 없는 과제인 점에는 변함없다”고 발언했다.

또한 김 부사장은 “SK온의 경우 비우호적 업황에 대응하기 위해 유럽 및 중국 공장 증설 시점을 탄력적으로 조정 중”이라며 “글로벌 운영 효율화를 통한 비용 구조의 선제적 개선을 추진 중인 등 수익성 개선 면에서 내실을 다지고 있다”고 언급했다. 그간 유지해 온 공격적 증설 전략을 철회하고 ‘탄력적 증설’을 결정, 사실상 투자 속도 조절에 착수한 것으로 보인다.

SK이노베이션은 글로벌 신용등급 관리에도 나설 방침이다. 미국 신용 평가사인 스탠더드앤드푸어스(S&P)가 신용등급을 ‘BBB-(부정적)’에서 ‘BB+(안정적)’로 하향하며 해외 재원 조달이 어려워진 탓이다. S&P의 신용등급 강등에 대해 김 부사장은 “배터리 등 친환경 사업에 대한 투자로 재무 부담이 늘어난 상황에서 배터리 사업 수익성 악화에 대한 우려가 선반영된 것”이라고 설명했다. 이어 “당장은 외화사채 발행 계획이 없기 때문에 S&P 신용 등급 하락 영향은 제한적”이라면서도 “재무건전성에 대한 신용평가사 등 외부의 평가는 매우 중요하므로 신용등급에 적극 대응해 나갈 방침”이라고 밝혔다.

SK이노베이션의 골칫덩이 ‘SK온’

한편 업계는 SK이노베이션이 배터리 자회사인 SK온을 앞세워 긴축 경영을 시사했다는 점에 주목하고 있다. 최근 SK온은 SK이노베이션의 ‘골칫거리’로 떠올랐다. SK온의 대규모 투자 지출이 SK이노베이션의 부담을 가중하고 있기 때문이다. SK이노베이션은 올해 1분기 연결기준 매출 18조8,551억원, 영업이익 6,247억원을 각각 달성했다고 밝혔다. 전년 동기 대비 매출은 1.5% 줄었지만 영업이익은 66.6% 늘었다. 영업이익률은 3.3%다.

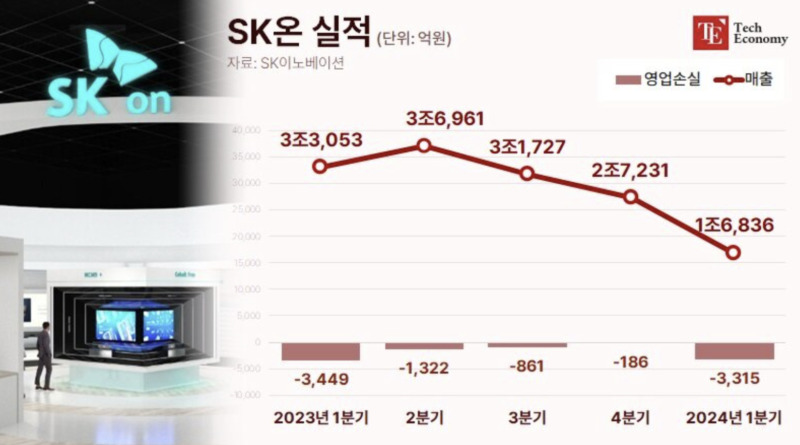

같은 기간 SK이노베이션의 배터리 사업 부문(SK온)은 매출 1조6,836억원, 영업손실 3,315억원을 기록했다. SK온은 지난 2021년 10월 SK이노베이션에서 물적 분할된 이후 지금까지 단 한 번도 흑자를 기록하지 못했다. 경쟁사인 LG에너지솔루션, 삼성SDI의 전기차 배터리 사업이 지속적으로 수익을 창출하며 안정적인 입지를 확보한 것과는 대조적인 처사다.

SK온은 지속되는 적자에도 불구하고 대규모 설비투자를 이어가고 있다. 신용공동체인 SK이노베이션은 호실적을 기록해도 재무 부담이 가중될 수밖에 없는 난감한 상황에 놓였다. 실제 SK이노베이션의 올 1분기 순차입금은 전년 대비 3조79억원 증가한 18조5,744억원에 달했다. S&P는 내년 SK이노베이션의 조정 차입금 규모가 28조원까지 확대돼 상각 전 영업이익(EBITDA) 대비 4.3배에 달할 것이라고 진단하기도 했다.

지원 여력 잃은 모회사, SK온은 ‘난감’

SK온은 올해에도 7조5,000억원 수준의 대규모 설비 투자를 단행할 예정이다. 모회사 SK이노베이션이 대규모 자금 조달에 난항을 겪기 시작한 가운데, SK온은 자금 공백을 메꾸기 위해 다양한 방식의 외부 자금 조달을 시도하고 있다. 이와 관련해 한 업계 관계자는 “SK온이 다방면에서 투자자를 물색하고 있는 것으로 알고 있다”면서도 “누적 적자 때문에 투자자가 좀처럼 나타나지 않아 자금 조달에 문제를 겪고 있는 실정”이라고 귀띔했다.

실제 SK온은 자금 공백을 기업어음(CP) 등으로 메우고 있다. 지난 21일 기준 SK온이 발행한 CP는 150개, 조달 자금은 6,050억원에 달한다. 이는 지난해 말(4,250억원) 대비 42.3% 증가한 수준이다. 만기 구조는 1~3개월 1,600억원, 3~6개월 1,400억원, 6개월~1년 미만 3,050억원으로 구성돼 있다. 현금 창출까지 오랜 시간이 걸리는 시설 투자 자금을 단기 자금으로 충당하는 위험천만한 상황이 연출된 셈이다.

이외로도 SK온은 긴축 경영을 통해 지출을 최소화하는 방안도 추진 중이다. SK온의 지난해 1인 평균 급여액은 9,000만원으로 전년(1억600만원) 대비 15%가량 감소했다. 올 1분기에는 임원 65명 가운데 20%가 퇴임하는 등 조직 간소화도 단행했다. 궁지에 몰린 SK온이 단기적·일시적인 자금 확보에 치중하고 있는 가운데, 업계에서는 SK온의 최우선 과제는 투자 유치가 아닌 ‘수익성 개선’이라는 지적이 흘러나온다. 현금 창출력이 사실상 전무한 현 상황에서 투자 유치를 통해 자금 공백을 메우는 것은 사실상 어렵다는 시각이다.