[기자수첩] 보고서로 알아보는 2022 결산 및 2023 세계 VC 동향 – ④ Europe 개괄

아시아, 미국 대비 선방한 유럽 작년과 비교하면 역대급 하락이지만, 시야를 넓혀 보면 역대 2번째 규모 ESG, 재생 에너지 등 유럽의 관심은 여전히 환경 보호

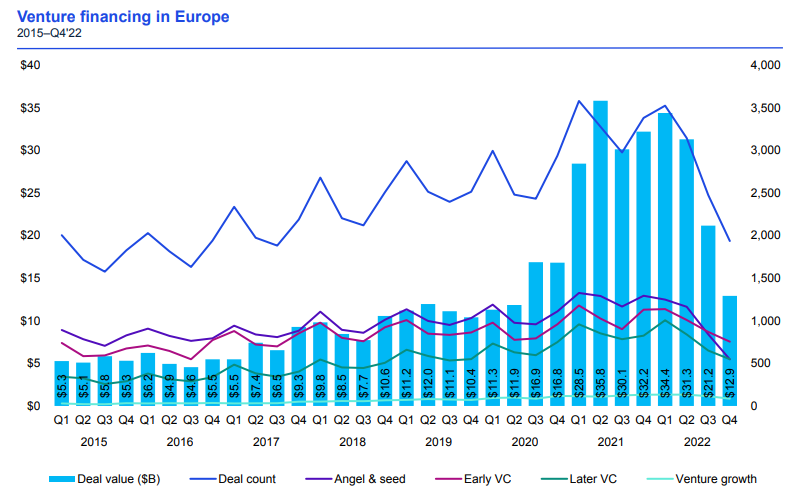

피치북(PitchBook) 보고서에 따르면, 이스라엘을 포함한 유럽의 벤처캐피털(VC)들은 22년도에 10,944건의 거래에서 916억 유로를 모금했다. 이는 유럽 역사상 가장 많은 자금을 조달했던 2021년의 1,089억 유로 대비 약 16% 감소한 수치다. 대부분의 둔화가 2022년 하반기에 집중됐는데 특히 후기 투자 자금의 경우 2021년에는 전년 대비 3배 이상 성장했지만 22년도에 상승분을 그대로 반납했다.

상대적으로 선방했지만 분명한 내림세

물론 2021년이 기록적인 해이긴 했다. 하지만 국가 대부분이 작년 수준에 미치지 못하는 등 올해 유럽의 VC 업계는 확실한 내림세로 접어든 모양새다. 그렇다 해도 북미나 아시아에 비해 상당히 양호한 수치다. 두 지역은 전년 대비 대략 38% 전후로 감소한 것으로 집계됐다. 자금 조달 규모가 16% 감소했음에도 불구하고 연간 평균으로 비교해 보면 2022년은 여전히 916억 유로로 상당히 높은 수치라는 것을 알 수 있다. 이는 2020년에 모금된 494억 유로와 비교했을 때 2배 정도 증가한 수치다. 분기별로 살펴보면 4분기 자금 조달은 21년도와 큰 차이가 없지만, 지난해 같은 기간보다는 46% 감소했다. 역시 같은 기간을 두고 비교했을 때 유럽은 지난해 같은 기간보다 대략 60% 감소한 아메리카, 아시아 지역에 비해 선방한 편이다.

유럽의 VC 투자는 높은 인플레이션, 금리 상승, 러시아-우크라이나 전쟁, 치솟는 에너지 가격 등 악재로 인해 22년 4분기에 곤두박질치며 2년 내 최저치를 찍었다. 혼란한 거시 경제 환경 속에서 투자자들은 자본 투자에 대해 더 신중해졌다. 당장 수익성이 없는 대규모 기술 스타트업에 큰 베팅을 하려고 하지 않는 것이다. 투자를 받은 기업들은 호황기에 모두를 지배했던 “적자를 감수하더라도 성장을 우선”하는 사고방식에서 벗어나 자본 절약, 현금 확보에 집중하라는 경고를 받았다. 기존에는 주로 후기 스타트업들이 부동산 판매, 주요 인력 감축 등 유럽에서 가장 널리 알려진 비용 절감 조처를 했지만, 4분기 후반에 이르러서는 소규모 VC 지원 스타트업들도 이를 따르기 시작했다.

보고서에 따르면, 작년보다 투자금이 감소한 국가가 유럽의 절반 이상인 것으로 나타났다. 그러나 거래 건수 자체는 아직 2021년 이전 수준 아래로 내려가지 않았다. 악재가 넘쳐나는 와중에도 유럽은 북미나 아시아 등 다른 지역보다 2022년 벤처 업계에 투입된 자금이 크게 줄지 않아 침체를 잘 견뎌냈다고 평할 만하다. 유럽은 지난 10년 동안 전 세계 VC 업계에서 차지하는 비중을 늘리고 있으며 특히 지난 2년 동안 자금 조달에서 차지하는 비중이 더 커졌다. 그러나 이러한 글로벌 자금 비중 증가는 2023년에는 유지되지 않을 수 있다.

거래 가치와 거래 건수, 2021년과 비교

21년도와 비교했을 때 업계의 추락이 분명하지만, 시야를 넓혀 본다면 유럽은 거래 건수와 가치 면에서 여전히 VC 업계 역대 두 번째 최고의 해를 기록한 사실을 알 수 있다. 22년 4분기 거래 횟수는 2,593회로 21년과 22년을 통틀어 최저치지만 10년 평균 2,357회에 비교하면 여전히 높은 수치다.

유럽은 22년 4분기 동안 전기차 테마의 세 가지 거래에 힘입어 가장 큰 거래를 이뤄냈다. △스웨덴 아인라이드(Einride) 5억 달러 △스웨덴 볼타 트럭(Volta Trucks) 2억 9,500만 달러 △프랑스 배터리 제조업체 베르코르(Verkor) 2억 4,590만 달러의 투자가 있었다. 대체 에너지 시장에 대한 유럽의 강한 관심을 엿볼 수 있는 대목이다.

지금껏 에너지 위기에 대한 대처가 VC 시장의 승자와 패자를 결정했다. 여러 가지 거시적 이슈로 인해 유럽에서 진행 중인 에너지 위기 대처는 재생 에너지와 배터리 분야에서 활동하는 기업들에 대한 투자자들의 관심을 집중시켰고, 해당 분야의 광범위한 기업들에 막대한 돈이 살포됐다. 베르코르의 대규모 자금 조달 외에도 △에스토니아 재생 에너지 인프라 기업 선리(Sunly)가 1억 9,600만 달러 △벨기에 수소에너지 기업 트리에너지 솔루션스(Tree Energy Solutions)가 1억 2,900만 달러 △노르웨이 재생 에너지 파이낸싱 기업 임파워뉴에너지(Empower New Energy)가 7,400만 달러 △노르웨이 희토류 기술 업체 리텍(REEtec)이 1억 1,300만 달러를 조달하는 등 22년도에 환경·사회·지배구조(ESG) 및 대체 에너지 분야에 대한 상당한 투자가 있었다.

유럽의 평균 거래 규모도 2022년에 상당히 증가했다. 특히 미국 투자자들이 유럽 기업에서 실질적인 가치를 발견하며 대대적으로 유입되는 양상을 보였다. 유럽 기업들이 미국에 비해 상대적으로 낮게 평가받고 있는 점과 미국 달러 대비 유로화의 가치 하락은 미국 투자자들이 저렴한 가격으로 유럽 기업을 인수할 수 있는 매력적인 기회를 제공했다.

2023년 VC 투자 전망

2023년, 유럽의 VC 산업에 영향을 미칠 것으로 예상되는 요인은 무엇일까? 또 거래 규모와 거래 건수 측면에서 2023년 유럽의 VC 투자 전망은 어떨까? 23년 1분기를 기대하면서도 유럽에서의 VC 투자는 밝지 않을 전망이다. 코로나와 전쟁으로 인해 촉발된 많은 문제는 21년, 22년을 거치며 계속 곪아왔고 23년도에도 속 시원히 해결될 기미가 보이지 않는다. 많은 부문이 다음 분기에 걸쳐 도전에 직면할 것으로 보이지만 VC 투자의 경우 에너지, 에너지 보안 및 ESG를 포함해 우선순위가 높은 분야에 계속해서 속도를 낼 것으로 예상된다.

단기적으로 에너지 자립 및 에너지 대안에 관한 관심이 집중될 것으로 예상되는 가운데, 역내 국가들이 ‘탈탄소’ 목표를 달성하기 위해 노력함에 따라 청정 기술에 관한 관심도 높아질 것으로 보인다. 아울러 현금 확보에 어려움을 겪는 기업들이나 다운 라운드(down round)를 피하기 위한 스타트업들이 혁신적인 옵션을 찾으면서 대출 솔루션에 관한 관심 또한 높아질 전망이다.