[기자수첩] 부동산PF – 건설사 연쇄부도 시나리오

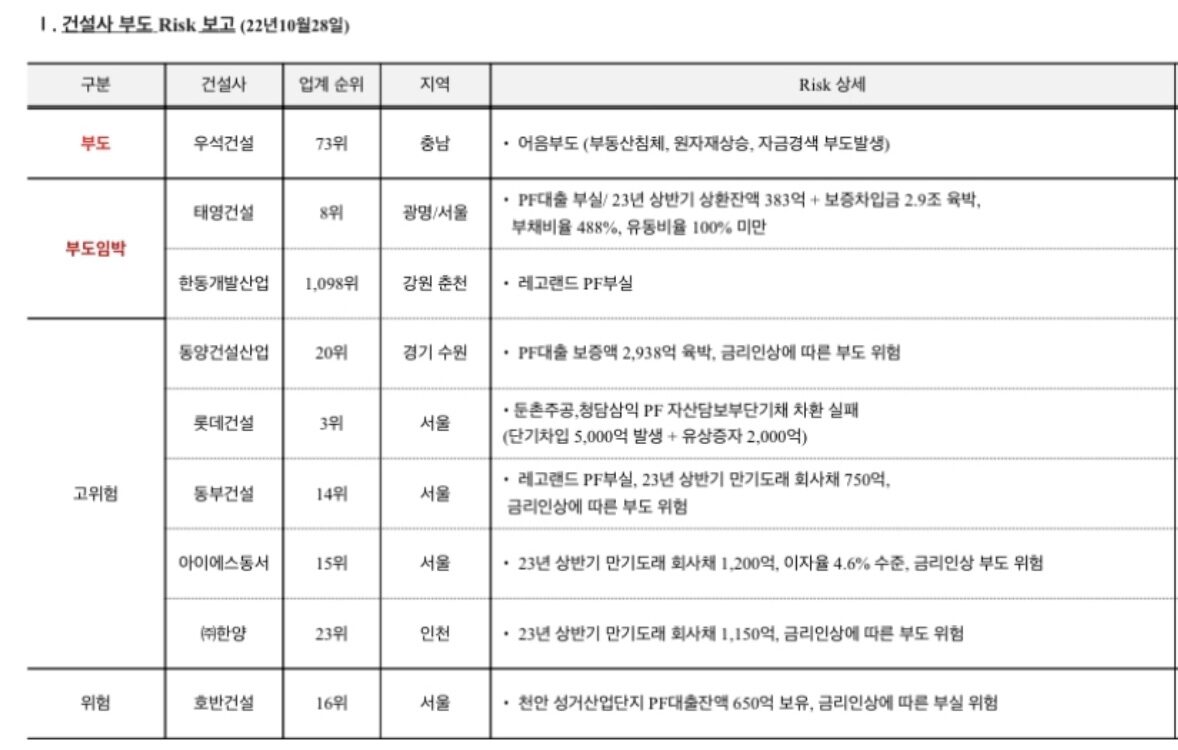

지난 2021년 10월, 증권가에는 2개의 건설사와 1개의 증권사가 부도 위험에 빠졌다는 ‘찌라시(증권가 정보지)’가 돌았다. 당시 언급됐던 건설사는 롯데건설, 태영건설이었고, 이어 한동개발산업, 동양건설산업, 동부건설, 아이에스동서, 한양 등이 부도 고위험 군에 속한다는 문건이 돌기도 했다.

이 중 시장의 시선을 끌었던 대목은 롯데건설이 ‘둔촌주공 PF 자산담보부단기채(전단채) 차환실패’로 심각한 재정 위험에 직면했다는 내용과 김진태 강원도지사의 보증불가 선언으로 언론에 크게 보도됐던 레고랜드 PF부실로 동부건설이 위험에 쳐했다는 내용이었다.

‘찌라시’의 사실 확인 여부를 위해 기자들이 접근하자, 롯데건설은 차환 작업이 진행 중이라고 말을 아끼다 10월 28일에 KB증권을 통해 차환 작업을 마무리했다고 밝혔고, 동부건설은 130억원 가량의 공사대금 때문에 회사가 무너지지 않는다는 반응을 보였다.

시장에서는 ‘찌라시’의 사실 관계에 대한 불확실성에 조금스러운 반응을 보였으나, 10월 18일 롯데건설이 유상증자를 통해 2,000억원의 자금을 수혈하면서 시장 신뢰가 크게 흔들리게 된다. 롯데건설의 대주주인 롯데케미칼의 주가는 10월 25일에 3개월 내 최저치인 134,000원까지 떨어졌다가 11월 중순에서야 2022년 평균치인 18만~20만원대를 회복했다.

부정적 낙인효과(Stigma effect)였나? 실력 좋은 시장 위험 보고서였나?

증권가의 ‘찌라시’들에 대한 신뢰도는 언제나 낮다. 그러나 사후적으로 보면 ‘다 맞는 말이었다’는 표현이 꼭 돌아다닌다. 완전히 근거없는 주장을 해 놓은 경우는 ‘찌라시’ 취급도 못 받고 매장되는 반면, 사실관계가 그럴듯한 경우에는 여러 채널을 통해 돌아다니기 때문이다.

당시 해당 ‘찌라시’에 언급됐던 건설사들은 ‘부정적 낙인효과’ 탓에 사업이 힘들어진다며 강한 불만을 나타냈으나, 글로벌 자금경색이 급속하게 이뤄지면서 많은 부분이 사실로 드러났다.

롯데건설은 10월 18일 유상증자에 이어 20일에는 롯데케미칼에서 5,000억원을 차입했다. 이에 11월에는 롯데정밀화학과 롯데홈쇼핑에서 각각 3,000억원과 1,000억원을, 하나은행과 SC은행으로부터 총 3,500억원을 차입하며 급하게 유동성 확보에 나선다. 심지어 잠원동에 있는 본사 사옥을 담보로 일본 미즈호 은행에서 3,000억원을 담보대출을 받은 사실도 뒤늦게 알려졌다.

‘찌라시’의 내용이 일부라도 사실이었음이 확인되면서 건설사들에 대한 불신은 일파만파로 커진 상태다. 주식 종목 토론방에는 ‘미분양 소진 됐다는 소리 없으면 건설사 주식 사면 안 된다’는 격한 비관론부터 ‘부동산PF 노출 정보라도 제대로 알려줘야 투자 할지 결정할 수 있다’는 온건론까지 다양한 의견이 있으나, 공통적으로는 부동산 시장 전체에 경기침체의 공포가 널리 퍼져있다는 것을 확인할 수 있다.

줄도산의 공포, 부동산PF 폭탄 현실화 되나?

‘찌라시’가 돌자 동부건설의 한 관계자는 “내년에 만기도래하는 회사채가 700억 남짓 없는 건설사가 얼마나 되겠나”며 “이런식이면 우리나라 건설사들 다 부도 위기라고 그래야지”라며 반박하기도 했다. 비록 롯데건설이 좀 더 위험에 처해있던 것은 맞으나, ‘찌라시’에 언급된 내용 뿐만 아니라 각종 부동산PF 들의 복합적인 사정일 것이라며 단순히 ‘레고랜드’, ‘둔촌주공’ 등의 유명 사례들 몇 개만으로 시장을 함부로 판단해서는 안 된다는 해석을 제시했던 바 있다.

그러나 ‘찌라시’에서 언급했던대로 우석건설이 부도에 직면했고, 한동개발산업도 레고랜드 PF부실로 어려움을 겪고 있는 상태다. 동원건설산업은 대구에 지은 근린생활시설이 대거 미분양된 탓에 연 36% 사채까지 동원했음에도 22억원짜리 어음을 결제 못하며 부도를 냈다. 롯데건설이 대규모 자금 수혈이 필요했던 이유도 2년 사이에 PF우발채무가 3조6천억원에서 6조9천억원으로 늘었기 때문으로 알려졌다.

그럼에도 불구하고 부동산PF에 건설사들이 직격탄을 맞을 것이라는 우려는 지나치다는 것이 업계 관계자들의 공통된 견해다. 지난 2009년과 달리, 시행사가 직접 부담을 지는 구조에서 벗어나 증권사 쪽으로 부동산PF 부실에 대한 부담이 많이 이전된 상태인데다, 건설사들의 자금력도 크게 성장했기 때문이다. 실제로 증권사들의 PF채무 규모는 2013년에 10조원 수준이었지만 지난 2022년 3월말 기준 24조6,6675억원에 이른다. 부동산PF 부실로 인한 위험은 건설사보다 증권가에 더 크게 다가올 것이라는 해석이 나오는 이유다.

미분양이 차라리 더 큰 문제

부동산 시장 관계자들은 중소형 부동산PF 부실보다 대규모 아파트 미분양이 더 건설사들에게 직접적으로 와닿는 위험이라고 지적한다.

원희룡 국토교통부 장관은 미분양 우려에 대한 논평에서 전국 62,000가구가 미분양 위험수위라고 언급한 바 있다. 지난 11월말 기준 미분양 가구수는 전국 58,027가구였고, 10월말 대비 무려 10,810가구나 증가한 수치다. 분양 시장 전문가들은 급격하게 분양이 줄어들고 있다고 해도 원 장관이 내놨던 62,000가구를 넘는 것은 시간문제라고 언급했다.

정부가 지난 3일에 내놓은 규제 완화 정책이 얼마나 시장 수요를 끌어올릴 수 있을지 불확실성이 상존하는 가운데, 부동산 업계 관계자들은 과거 이명박 정권시절처럼 정부가 미분양 물량을 일부 떠 안는 식으로 시장 개입에 나서지 않는 이상 6만 가구 이상의 미분양이 향후 수년간 건설사들의 발목을 잡을 것이라고 지적했다.