상승기엔 완화·하락기엔 강화, 고무줄 같은 VC의 기업 거버넌스

상승장에서 기업 거버넌스 완화한 VC, 이사회 의석도 축소 결국 오픈AI·FTX 사태 등 부작용으로 이어져 다시금 이사회 의석 요구하는 분위기 형성되는 모양새

최근 VC(벤처캐피탈)들이 포트폴리오 내 기업들을 대상으로 다시금 이사회 의석을 요구하기 시작했다. 오픈AI 사태와 FTX의 붕괴로 그간 행해졌던 VC들의 느슨한 투자 기준이 강화된 양상을 보이고 있는 것이다.

상승장 포모로 인한 투자 기준 완화, VC 이사회 의석도 줄어

지난 상승 사이클에서 많은 VC투자자들이 포모(FOMO·fear of missing out·뒤처지는 것에 대한 공포심리) 현상을 겪으며 ‘기업 거버넌스(기업지배구조) 실사 축소’, ‘재무 및 사업계획에 대한 정보 권리 일부 포기’ 등 다양한 측면에서 투자 기준을 완화했다. 또한 가치 평가가 상승함에 따라 투자자들의 지분은 더 축소되고, 창업자들의 지분은 확대됐다. 이처럼 창업자들이 VC의 이사회 의석 요구에 거부할 더 강한 권리를 갖추게 되면서 VC들의 이사회 의석 감소를 부추겼다. 이와 관련해 띠어리 벤처스(Theory Ventures)의 창업자 토마즈 턴구즈(Tomasz Tunguz)는 “포모를 느낀 투자자들은 그들의 작은 지분으로, 거버넌스 완화를 정당화했다”고 말했다. 실제로 2018년 이전에는 시리즈 B를 주도한 투자자가 이사회 직을 갖는 것이 일반적이었지만, 팬데믹 시기를 거치면서 그런 경향이 줄어들었다.

전문가들은 VC들이 이사회 의석을 포기한 또 다른 이유로 상승장에서의 무지성 거래로 인해 VC들의 관리 능력을 초과한 의석 확보를 들었다. 이 결과가 이사회 의석 포기에 정당성을 부여하는 것으로 이어졌다는 분석이다. 이와 관련해 플레이그라운드 글로벌(Playground Global)의 파트너 로리 욜러(Laurie Yoler)는 “내가 참여한 이사회의 다른 이사들은 최대 20개의 다른 스타트업에서 이사직을 맡고 있어 비즈니스를 감시하기 위한 시간이 부족했다”고 설명했다. 이어 “심지어 그 회사가 무슨 일을 하는지도 기억 못 하는 이사들로 가득한 이사회에 참석한 적도 있다”며 “이사회 개최 때마다 CEO는 회사가 무슨 일을 하는지 알려주는 것부터 시작해야 했다”고 부연했다. 업계에 따르면 이런 상황에서 투자자들은 이사회 권리를 거부당했을 때 오히려 그것을 반기는 분위기가 조성됐다.

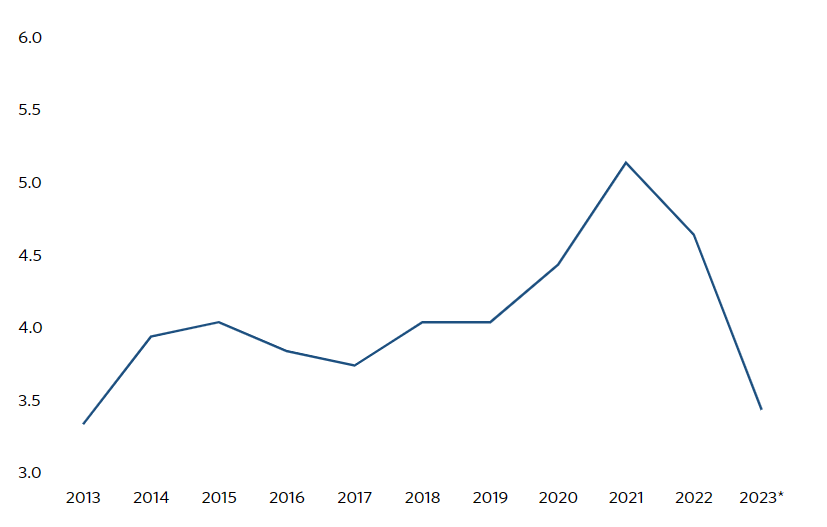

이에 더해 초기 단계 스타트업이 무려 10~20개에 달하는 투자사들로부터 자금을 조달하는 파티 라운드(Party Round)의 보편화도 이사회 의석 감소에 기여했다. 파티 라운드에서는 많은 투자자들이 참여하는 만큼, 이사회 의석에 관심을 가질 정도로 충분한 지분을 가진 투자자가 없는 것이 대부분이기 때문이다. 하지만 최근 들어 파티 라운드는 그다지 선호되지 않는 분위기다. 현재까지 라운드 당 평균 투자자 수는 3.5개로, 이는 10년 내 최저치다.

오픈AI 사태·FTX 파산 이후 이사회 의석 요구하는 VC들

지난달 17일 오픈AI의 최고 경영자 샘 알트만(Sam Altman)이 갑자기 해임된 사건은 VC와 LP(출자자)들에게 기업 거버넌스의 중요성을 상기시키는 계기가 됐다. 텔스트라 벤처스(Telstra Ventures)의 일반 파트너인 야쉬 파텔(Yash Patel·이하 파텔)은 “2021년에는 이사회 의석을 요구하지 않았던 대부분의 투자자들이 이제 이사회 의석을 요구하고 있다”며 “이 변화는 2021년에 있었던 사건에 대한 조치에 만족하지 않은 LP들에 의해서 발생한 측면도 일부 있다”고 말했다.

비영리 기업으로 시작한 오픈AI는 2019년 자회사로 ‘오픈AI GP’라는 영리기업을 설립했다. 이후 상한선을 넘어가는 자회사의 이익은 모회사에 기부하고 투자 수익도 원금의 100배로 제한하는 ‘이익제한기업(Capped-profit company)’이라는 독특한 기업 구조가 탄생했다. 이로 인해 오픈AI의 대주주인 마이크로소프트(MS)는 이사회 의석을 한 석도 갖지 못했고, 다른 투자자들도 이사회 의석이 제한됐다. 업계의 분석에 따르면 오픈AI의 독특한 기업 구조에도 불구하고 투자자들이 기꺼이 동의한 것은 그 시기에 퍼졌던 경량 거버넌스 문화와 일치했기 때문으로 해석된다. 한편 투자자들은 당시의 기업 감독 부실을 인정하며 같은 실수를 반복하지 않겠다는 입장이다. 이 같은 방침의 일환으로 MS는 오픈AI 사태 이후 개편된 이사회에 의결권 없는 참관인(옵서버) 자격을 획득했다.

또한 이사회가 없었던 FTX 파산도 투자 광기의 위험성과 이사회 의석 확보의 필요성을 부각시켰다. 투자자들은 제대로 된 관리·감독만 이뤄졌어도, FTX와 관련한 사기를 초기에 발견할 수 있었을 것이라고 입을 모은다. 아울러 테라노스(Theranos), 위워크(Wework), 우버(Uber) 등 부실한 스타트업 거버넌스 사례들도 투자자들에게 철저한 관리·감독을 요구하는 자성의 전례로 꼽힌다.

한편 최근 시장은 투자자 친화적으로 변화돼 VC들이 더 강력한 권한을 가질 수 있는 구조로 변화하고 있다. 파텔은 “투자자들이 이사회 의석을 요구하기에 더 유리해진 환경”이라며 “무료 자금은 메말랐고, 경영자들은 더 적은 자본 조달 옵션을 갖게 됐다”고 설명했다.