은행 빈자리 가로챈 ‘사모대출’ 급성장, 얼어붙은 벤처투자 시장 ‘추가 침체’ 우려

발판 삼아 급성장 주식 시장 침체하는 가운데 ‘대체 투자’ 수요 흡수, 대규모 자금 조달 성공 찬 바람 부는 벤처투자 시장, 고금리 사모대출 활성화하면 벤처기업 부담 커진다

글로벌 시장에서 ‘사모대출’이 매서운 성장세를 보이고 있다. HPS인베스트먼트는 지난 5일(현지 시간) 73억 달러의 주식 약정을 체결하며 ‘Core Senior Lending Fund II’를 마무리했다고 밝혔다. 시장조사기관 피치북에 따르면 해당 펀드는 현재 레버리지를 포함해 총 100억 달러의 가용 자본을 보유 중이다. 이는 올 들어 마감된 사모펀드 중 두 번째로 큰 규모다.

최근 글로벌 경기 침체가 이어지며 사모대출은 주식시장을 대체할 투자처를 찾는 글로벌 투자자들 사이 인기 상품으로 떠올랐다. 사모대출은 최근처럼 은행의 ‘대출 조이기’가 시작될 때 기업에 높은 이자로 대출을 제공해 수익을 확보하는 상품이기 때문이다. 이에 업계에서는 벤처기업 대상 고금리 사모대출 확산을 경계해야 한다는 우려의 목소리가 흘러나온다.

사모대출에 몰리는 투자자들 ‘뭉칫돈’

HPS인베스트먼트의 Core Senior Lending Fund II 펀드는 투자자들의 열렬한 지지 속에 성공적으로 마무리됐다. 자금난에 허덕이는 기업들의 수요, 고금리 상황 등을 매력으로 느낀 투자자들이 뭉칫돈을 내놓은 것이다. 영국 최대의 연금 제도 중 하나인 ‘Brunel Pension Partnership’도 해당 펀드에 투자한 것으로 알려졌다. Core Senior Lending Fund II는 자금의 약 57%를 투입, 주로 EBITDA가 7,500만 달러에서 약 5억 달러에 이르는 대출자들에게 1차 선순위 담보 대출을 제공할 예정이다.

이처럼 최근 글로벌 시장에서는 금융기관 외 ‘사채’ 공급이 급증하는 추세다. 피치북의 2023년 1분기 글로벌 프라이빗 마켓 펀드레이징 보고서(PitchBook’s Q1 2023 Global Private Market Fundraising Report)에 따르면 2023년 1분기 △사모대출 △메자닌 파이낸싱(담보 대신에 배당 우선주, 전환사채 등의 주식 관련 권리를 제공하는 것) △NPL(부실채권, 통상 3개월 이상 원금이나 이자가 연체된 채권) 등으로 조달된 자금은 자그마치 425억 달러(약 553조4,222억원) 규모에 달한다.

사모대출, ‘대체 투자처’ 급부상

사모대출은 최근 △긴축 기조 △미국과 유럽 시중은행의 위기 △은행의 대출 조이기 등을 발판으로 급성장했다. 은행 대출이 어려워진 기업의 자금 조달 수요가 줄줄이 사모대출 시장으로 흘러들어온 것이다. 미국 레버리지론(성장 가능성이 높지만 상대적으로 신용도가 낮은 투기 등급 이하 기업들이 기업 자산을 담보로 일으킨 금융기관 대출) 시장이 긴축 기조의 영향으로 크게 위축되자, 글로벌 사모펀드 운용사들이 블랙스톤크레디트, HPS인베스트먼트 등 사모대출 기관에 손을 벌린 것이 대표적인 예다.

긴축 기조로 시중 유동성이 증발하며 주식시장이 침체한 가운데, 글로벌 ‘큰손’들은 대체 투자처로 사모대출을 주목하기 시작했다. 시중은행이 대출 공급을 줄이고 소극적인 태도를 보이는 와중, 사모사채 펀드는 ‘금융감독 밖에서’ 뭉칫돈을 공급하며 수익을 올리고 있기 때문이다.

실제로 투자 심리가 위축되며 주식 시장을 비롯한 대다수의 투자처가 휘청이고 있으나 글로벌 사모대출 시장만큼은 원활하게 자금을 모집하고 있다. 올해 1분기까지 사모대출 펀드 자금 모집 규모는 전년 동기 대비 90% 수준으로, 지난해에 비하면 소폭 감소한 수준이지만 여타 자산들이 입은 타격에 비하면 ‘선방’이라는 평이 나온다.

죽어가는 벤처투자 시장, 사모대출로 침체 가속화 우려

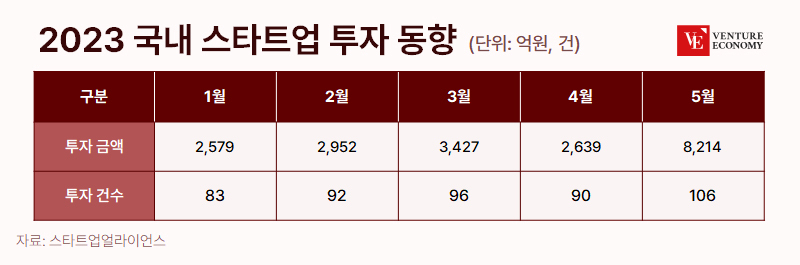

그렇다면 사모대출의 급성장은 벤처투자 시장에 어떤 영향을 미칠까. 국내 벤처투자 시장은 여전히 ‘혹한기’다. 몸값이 폭락한 유니콘 기업(기업가치 1조원 이상 비상장기업)들은 추가 자금 모집, 기업공개(IPO) 등을 줄줄이 연기했다. 지난달에는 스타트업 투자 금액이 올해 최대 규모인 8,000억원대를 기록하기도 했지만, 이 역시 특정 분야에 이뤄진 대규모 투자가 대부분이다. 선택받지 못한 대다수 기업은 여전히 자금난에 허덕이고 있다.

우리나라에도 사모대출과 비슷한 역할을 수행하던 곳이 있다. 바로 ‘명동 사채시장’이다. ‘대부업 메카’로 통했던 서울 명동 사채시장에 즐비했던 사채업자들은 현재 캐피털 형태로 기업을 설립하거나, 불법 사채시장으로 자리를 옮겼다. 명동 사채시장으로 대표되던 합법 대부업이 자취를 감춘 지금, 합법적인 ‘캐피털’에 손을 벌릴 수 없는 기업들은 어떻게 해야 할까.

당장 돈이 급한 사람은 이자가 높더라도 ‘불법 사채’에 손을 벌리게 된다. 벤처기업 역시 마찬가지다. 사모대출은 불법 사채로 흘러 들어가는 스타트업의 절실함을 가로채 성장한다. 한동안 사모대출의 영향력이 커질 것으로 전망되는 가운데, 업계에서는 고금리 사모대출이 벤처기업에 입힐 타격을 우려하고 있다.