수수료 인하와 적자 사이의 ‘딜레마’, 카카오모빌리티 ‘IPO’ 목표 사실상 물거품?

카카오모빌리티, '블루' 택시 수수료율 줄인다 내년부터 급격한 수익 하락 우려, IPO 사실상 포기 수순 분식회계 의혹 도마 위로, "오해다" 해명했지만

카카오모빌리티(이하 카모)가 가맹택시 수수요 인하, 플랫폼 운영 방식 개편 등을 연내 실시한다. 정부와 시장의 요구를 반영한 ‘눈물의 결정’이라는 입장이다. 이 같은 조치 이후 카모의 수익 감소는 불가피할 것으로 보인다. 또 쪼개기 상장 등 운영 방식과 관련 없는 대내외 비판을 고려하면 IPO(기업공개)도 사실상 포기 수순에 돌입했단 분석이 나온다.

카카오모빌리티 “플랫폼 운영 방식 바꿀 것”

26일 업계에 따르면 카모는 이르면 오는 28일 택시 4개 단체(전국택시노동조합연맹·전국민주택시노동조합연맹·전국개인택시운송사업조합연합회·전국택시운송사업조합연합회)와 2차 간담회를 열고 수수료 인하 등을 포함한 카카오T 플랫폼 전반의 운영 방식을 바꾸는 방안을 논의한다. 2차 간담회는 1차 때와 마찬가지로 가맹택시 수수료 인하 및 수수료 체계 단순화 등이 핵심 어젠다로 다뤄질 전망이다. 앞서 카모는 지난 13일 1차 간담회에서 ‘카카오 블루’라고 불리는 가맹택시 수수료율을 기존 20%에서 3% 이하로 낮출 수 있도록 적극 검토하겠다고 밝힌 바 있다. 블루는 카카오 캐릭터가 랩핑 된 택시로, 현재 국내에서 3만 대가 운행 중이다. 이는 전국 택시(25만 대)의 8분의 1 수준이다. 일반 호출보다 3,000원 비싸지만 손님 선택권 없이 강제 배차돼 빠르게 택시를 잡을 수 있다는 점이 셀링 포인트가 됐다.

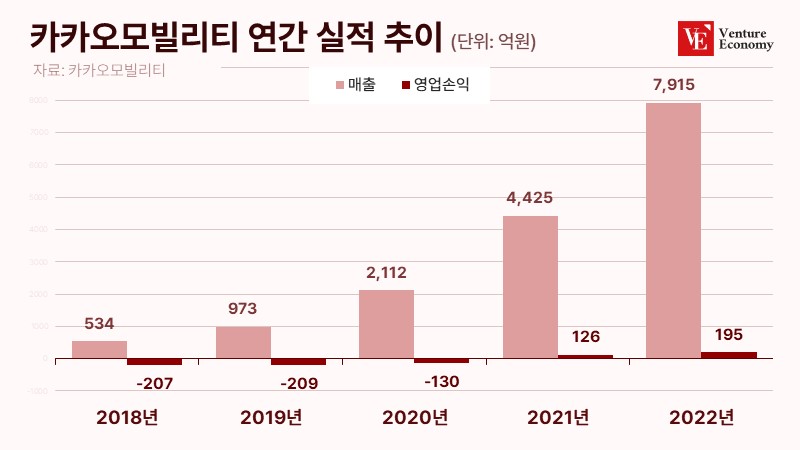

카모의 가맹 택시 수수료 체계는 다소 복잡하다. 카모의 100% 자회사 케이엠솔루션이 가맹택시인 블루로부터 운행 매출의 20%를 수수료(가맹계약)로 받는다. 대신 카모는 가맹 택시들이 운행 데이터 등을 제공하고 광고·마케팅에 참여하는 조건으로 운행 매출의 15~17%(제휴계약)를 다시 돌려준다. 결과적으로 택시기사들이 카카오에 내는 수수료는 전체 매출의 3~5% 수준이지만, 가맹택시 기사들은 카카오의 실질 수수료가 경쟁사인 우티(2.5%)에 비해 비싸다며 인하를 요구해 왔다.이 같은 이중 구조 계약 방식은 금융감독원으로부터 ‘매출 부풀리기’ 표적이 됐다. 두 가지 계약이 사실상 하나의 계약인 만큼 20% 수수료에서 가맹 택시 업체에 제공하는 수수료를 제외한 부분만 매출에 반영해야 하는데, 금감원은 카모가 20% 수수료 전부를 매출로 잡는 점을 문제 삼았다. 금감원은 “이 방법을 통해 카모는 지난해에만 연간 매출액 약 7,915억원의 절반인 약 3,000억원을 부풀렸다”고 목소리를 높였다.

간담회 결과에 따르면 카모가 앞으로 가져가는 수수료는 실질 수수료율로 따져도 기존 3~5%에서 3% 이하로 줄어든다. 카모의 영업이익이 악화될 수밖에 없다는 의미다. 카모는 2021년 첫 흑자 전환에 성공한 후 지난해 200억원에 육박한 영업이익을 기록했다. 올해 역시 200억원 안팎의 영업이익이 예상되지만 수수료 인하가 본격 반영되는 내년부터 급격한 수익 하락이 예상된다. 일각에선 내년 다시 적자로 전환될 가능성도 점쳐진다. 이는 카모가 2021년부터 준비해 온 IPO에도 걸림돌로 작용할 전망이다. 매출 부풀리기로 인한 몸값 높이기 전략은 이미 물 건너갔고, 정부의 ‘쪼개기 상장’ 비판이 지속되는 상황 속에 IPO를 예정대로 단행하기는 힘들 것으로 보인다. 업계에선 카모의 IPO가 사실상 무기한 연기됐다고 본다. 회사 내부에서도 “사실상 접었다”는 분위기다.

‘몸집 부풀리기’ 의미 퇴색, IPO “글쎄”

상황이 이렇다 보니 카모가 준비해 둔 몸집 부풀리기는 사실상 의미가 퇴색됐다. 앞서 지난 6월 카모는 물류 솔루션 개발 기업 ‘위드원스’를 흡수합병하는 등 적극적인 M&A 전략을 펼쳤다. 최근 3년 새 카모는 5개 기업을 흡수했다. 해당 기간 흡수합병 기업은 ▲자율주행 차량용 지도 업체 ‘스트리스’ ▲디지털사이니지 스타트업 플러스티브이(PLUS TV) ▲당일·새벽배송 스타트업 ‘오늘의 픽업’ ▲도보배송 스타트업 ‘엠지플레잉’ 등이다. 이러한 적극적인 M&A의 최종 목적지는 IPO였다. 수익성 개선을 위해 사업 다각화를 기조로 세우고 나선 것이다. 그간 라스트마일 사업에만 치중해 온 카모가 이번 위드원스 합병으로 중간물류(미들마일) 시장에 진출할 낌새를 보인 건 이 때문이다. 미들마일은 원자재 공장에서 물류센터로 배송하는 과정을 일컫는다.

그러나 실질적인 수익 감소가 예견되는 상황인 만큼 카모의 미래는 어둡다. 카모가 맺어둔 IPO 주관계약이 내년 상반기께 끝난다는 점도 기업 입장에서 불안 요소 중 하나다. 다만 이와 관련해 한 업계 관계자는 “계약 만료가 카카오엔터테인먼트의 상장 계획에 큰 영향을 미치거나 의미를 지니지는 않는다”며 “내년 상반기 IPO 계약이 만료되지만 전체적 계획이 흔들리는 건 아니다”라고 강조했다. 앞서 카카오엔터테인먼트가 IPO 주관계약을 한 차례 연장한 바 있는 만큼 카모도 그럴 가능성이 높아 보인다는 게 대체적인 시선이다. 카모는 지난해 상반기 한국투자증권과 대신증권 등 국내 증권사 2곳과 크레디트스위스 모건스탠리, 씨티증권 등 외국계 증권사 3곳을 IPO 주관사로 선정한 상태인데, 주관계약 만기가 임박했지만 카모와 주관사 사이의 관계는 여전히 양호한 것으로 전해진다.

분식회계 의혹에, ‘자충수’ 둔 카카오모빌리티

진짜 문제는 카모를 둘러싼 분식회계 의혹이다. 앞서 금감원은 지난 7월 카모를 대상으로 감리에 착수했다. 금감원은 IPO 계획이 있는 회사들을 대상으로 회계심사를 진행하는데, 이 과정에서 위법 혐의가 발견되면 감리 절차를 진행한다. 금감원은 카모가 가맹택시 사업을 하는 과정에서 매출을 부풀렸다고 보고 있다. 앞서 언급한 수수료 논란이 금감원이 지적한 쟁점 중 하나다. 이에 카모 측은 “케이엠솔루션이 운수회사와 맺은 계약(가맹계약)과 카모가 운수회사와 맺은 계약(업무 제휴 계약)은 별건”이라며 “매출(가맹계약)과 비용(업무제휴계약)이 명확히 구분돼 있기 때문에 분식회계가 아니다”라고 강조했다. “금감원은 두 계약을 동일 건으로 봐 오해가 생긴 것 같다”는 입장도 덧붙였다. 여기까지는 큰 무리 없는 전형적인 반박 입장문에 가깝다.

그런데 IPO 연관설에 대한 해명 과정에서 카모는 자충수를 뒀다. 매출만 부풀려지는 건 IPO 밸류에 되레 부정적이기 때문에 의도할 이유가 없다고 한 것이다. 구체적으로 카모는 “매출을 부풀린다고 해도 회사의 본질적 가치를 나타내는 실제 현금 흐름과 영업이익에는 영향을 주지 않는다”며 “오히려 회사 이익은 그대로인데 매출만 높이는 경우, 영업이익률이 떨어짐에 따라 회사 가치가 하락하고 상장에 불리할 수도 있다”고 기재했다. 이는 준비 중인 IPO엔 불리한 해명이다. 매출 지표를 활용하지 않으면 원하는 IPO 밸류를 구하기 힘든 시점인 탓이다. 그런데 ‘매출 지표’ 카드를 이번 입장 발표로 사실상 제외한 셈이 됐다. 번복할 경우 신뢰 하락을 피하기 어려울 것으로 보인다.

IPO에서 가장 일반적으로 택하는 밸류 평가 방법은 주가수익비율(PER)이다. PER은 시가총액에서 1년 치 순이익을 나눈 배수로, 상장한 유사기업이 받는 PER 평균값을 발행사 1년 치 순이익에 곱하면 IPO 밸류가 된다. PER은 기본적으로 발행사뿐 아니라 유사기업까지 순이익이 흑자여야 성립 가능하다. 하지만 혁신 업종에 속한 기업들은 대다수 이익을 내지 못해 PER 적용이 불가능하다. 혁신 업종의 경우 그나마 매출 규모로 밸류를 구하는 게 합리적인데, 카모는 사실상 스스로 방법론을 걷어찬 셈이 됐다. 한 저축은행 관계자는 “매출과 IPO 연관성에 선을 긋는 내용을 굳이 이야기할 필요는 없었다”며 “IPO에서 EV(기업가치)/Sales(매출) 방법론을 사용하면 자기모순을 범하게 되고, 그렇다고 흑자 전환 후 IPO를 하기엔 단기 성장이 어려운 상황”이라고 지적했다. 카모의 외줄 타기가 위태롭기만 하다.